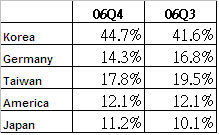

集邦科技表示,尽管2006下半年全球各地新增DRAM产能仍集中在台湾地区,然而因为技术授权或是策略合作等因素,新增的12吋产能以晶圆形式卖回给策略合作伙伴,造成台系厂商自有品牌销售额的市占率下滑。

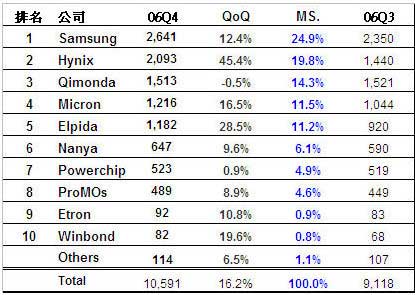

若依个别公司去年第四季的自有品牌DRAM销售额成长幅度观察,海力士(Hynix)的表现最为抢眼,营收成长幅度达45%,主要成长动力来自于80nm以及中国大陆的12吋无锡厂之贡献,使得第四季位成长率高达31%,市占率一举冲上20%,并拉开与奇梦达(Q imonda)之间的差距。此外,尔必达(Elpida)第四季营收成长幅度达28%,位成长率达25%,除了合作伙伴力晶(Powerchip)的12M新增产能之外,自有的广岛E30012吋厂产出持续增加也是关键因素。

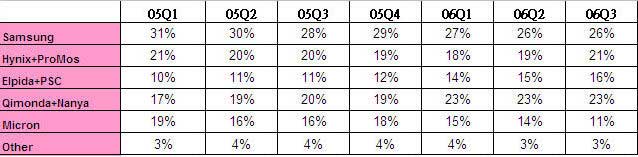

而DRAM产业经过2000年的空头洗礼后,新一波的产能扩充竞赛重新启动。根据集邦科技统计,2006年由8吋厂改建或是新建的12厂共计6座,合计全球达23座的12吋厂投产于DRAM产品。而各厂商在市占率的考虑下,12吋厂扩充计划仍持续进行,预计2007年投产于DRAM的12吋厂将高达27座。

在这一波产能竞赛中,部份DRAM厂除了利用结盟以及合资的方式不断扩充12吋产能,甚至加快自行建置12吋厂的脚步,使得市占率重新洗牌。由各策略联盟厂商的市占率(图三)可以看出,以技术授权或是合资的策略联盟,其扩张速度不断挤压到领导厂商三星(Samsung)的市占率。而8吋厂负担较重的美光(Micron),市占率更是由2005年以前的20%下滑至11%。

分析师表示,正如赛局理论中的囚徒困境,每一家DRAM厂都选择新增12吋产能来扩充市占率,将使得DRAM产业有机会面临供过于求的困境。因此DRAM厂唯有透过制程转进以及12吋厂的规模经济效益,不断的降低成本才能在新一波淘汰赛中生存。

图一 2006第四季全球10大DRAM厂自有品牌内存营收排名(单位:百万美元;Source:DRAMeXchange, January 2007)

图二 各区域的品牌DRAM销售额排名,Q4 2006 (DRAMeXchange, January 2007)

图三 各策略联盟厂商市占率(DRAMeXchange, January 2007)